廣州銀行“長跑”15年再沖上市:業(yè)績增長承壓,合規(guī)問題屢見不鮮

這家廣東省體量最大的銀行,又雙叒叕來沖刺IPO了。

轉眼間,距離廣州銀行的“上市夢”已15年。

據官網顯示,廣州銀行于1996年成立,前身是由46家城市信用合作社組建的廣州城市合作銀行,2009年更為現名并獲準跨區(qū)域經營,也就是在這一年,時任廣州銀行董事長姚建軍就曾公開表明上市意圖,高喊“三年上市”的口號,但因股權問題致使后續(xù)并未能有進展,直到2018年引入戰(zhàn)略投資者優(yōu)化了股權結構,并于同年年報中宣布將全面啟動A股上市工作,2020年6月上市申請獲證監(jiān)會受理,同年11月獲證監(jiān)會反饋意見,雖此后更新了招股書但未有更多新進展,直到去年3月深交所受理了上市申請,6個月后更新招股書(申報稿),補充披露了截至2023年上半年的財務數據等信息,但受理迄今未有問詢。

近期,廣州銀行終迎新進展。繼今年3月因IPO申請文件中記錄的財務資料已過有效期被中止后,廣州銀行于6月29日更新第5版招股說明書。

但遺憾的是,廣州銀行的“瑕疵”在此份招股說明書中顯露無疑,使其IPO蒙上一層又一層的陰影。

01

凈利潤連續(xù)三年下滑,資產質量在同行墊底

廣州銀行在經營層面所表現出來的業(yè)績增長乏力、資產質量問題堪憂等早已不是秘密。

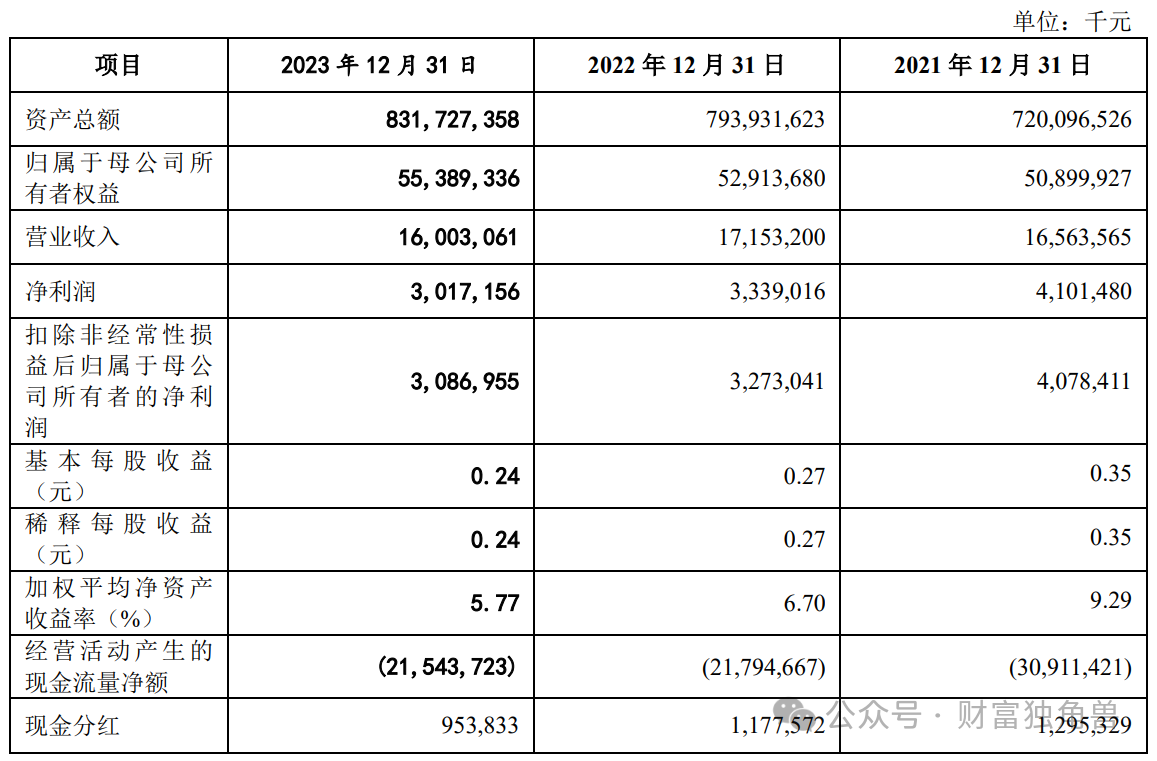

據最新招股說明書顯示,2021年至2023年廣州銀行實現營業(yè)收入分別為165.64億元、171.53億元和160.03億元,其中2023年同比降幅6.71%;實現的凈利潤分別為41.01億元、33.39億元和30.17億元,已連續(xù)三年下滑。

對此,廣州銀行解釋稱,“2022年,受宏觀經濟環(huán)境壓力、行業(yè)政策調控、信貸風險事件頻發(fā)等影響,本行新增部分不良貸款,信用減值損失金額增長較快,導致凈利潤有所下滑。2023年,雖然本行信用減值損失金額有所減少,但受宏觀經濟波動、市場利率下行等影響,本行營業(yè)收入有一定下滑,導致凈利潤繼續(xù)下降。”

除了盈利能力有所承壓,廣州銀行的資產質量也有待增強。

2021年末至2023年末,廣州銀行資產總額分別為7200.97億元、7939.32億元和8317.27億元,三年年復合增長率為7.47%,其中發(fā)放貸款和墊款凈額分別為3779.14億元、4348.80億元和4516.17億元,三年年復合增長率為9.32%。

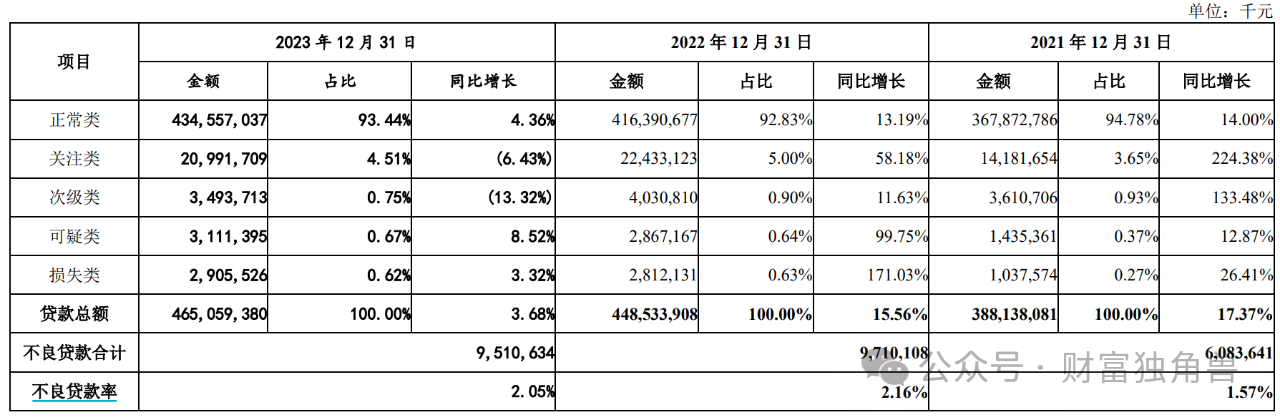

同期末,廣州銀行不良貸款余額分別為60.84億元、97.10億元、95.11億元;不良貸款率分別為1.57%、2.16%、2.05%。盡管廣州銀行去年加大不良處置力度,通過第三方轉讓處置了30.8億元不良貸款,還計提了22.9億元的減值準備,資產質量得以優(yōu)化,但超過2%的不良率在同業(yè)中仍是處于較高水平,遠超A股銀行平均不良率。

02

合規(guī)問題屢見不鮮,高額利息成“重災區(qū)”

廣州銀行頻收巨額罰單,直指存在內控管理漏洞,也為IPO之路添上一層陰影。

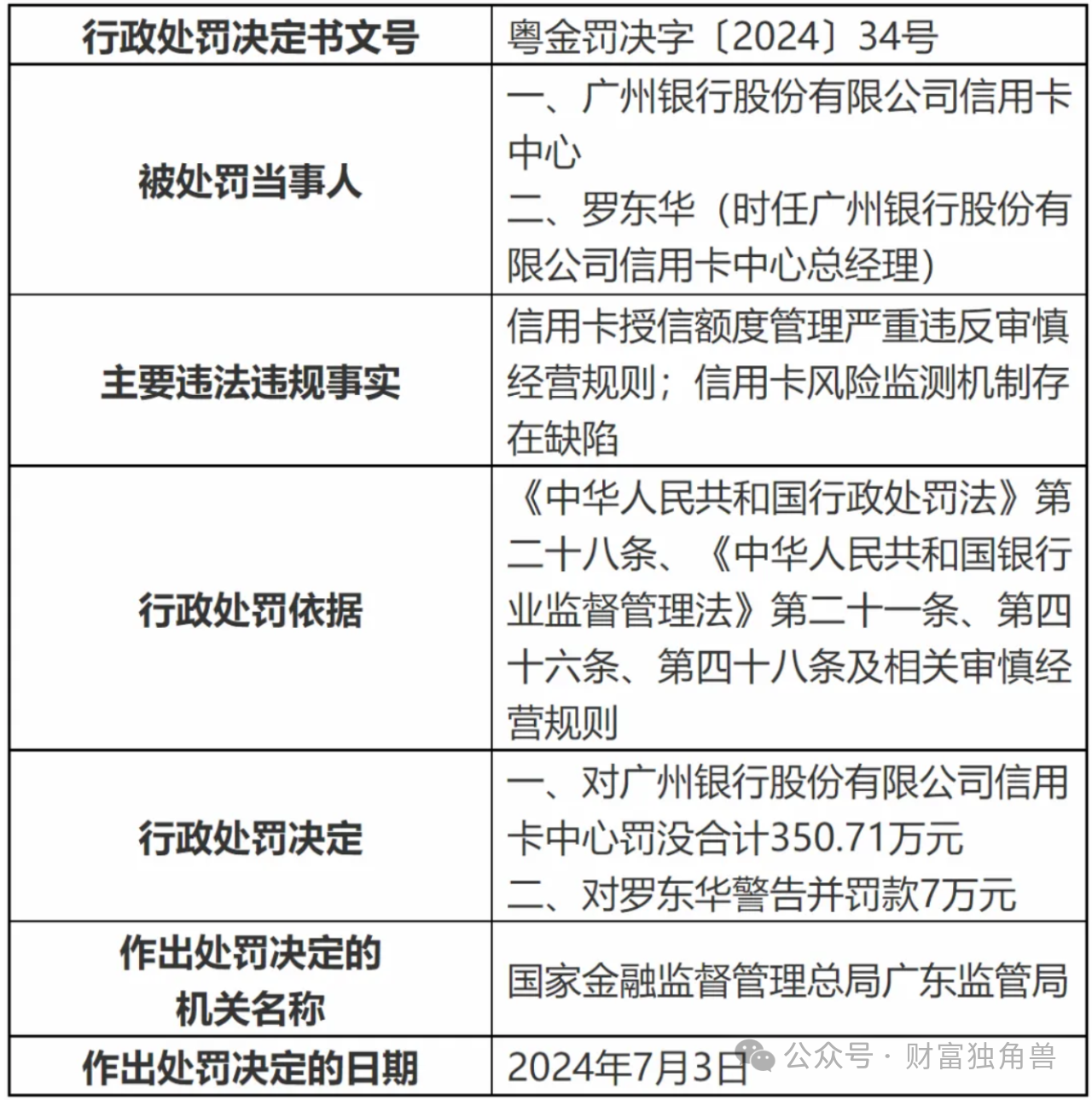

7月,根據國家金融監(jiān)督管理總局廣東監(jiān)管局發(fā)布的政處罰信息公開表顯示,廣州銀行信用卡中心因信用卡授信額度管理嚴重違反審慎經營規(guī)則;信用卡風險監(jiān)測機制存在缺陷被罰沒合計350.71萬元,對時任廣州銀行信用卡中心總經理羅華東警告并罰款7萬元。

當然,這并非廣州銀行首次收罰單。

去年11月14日至16日,國家金融監(jiān)督管理總局廣東監(jiān)管局公布了11張涉及廣州銀行的11張罰單,罰單總額達到910萬元。根據處罰信息顯示,廣州銀行多家分行因未按規(guī)定進行貸款風險分類;專項債權融資計劃違反規(guī)定;違規(guī)出具詢證函回函等原因被罰。此外,廣州銀行還因違反金融統(tǒng)計業(yè)務管理規(guī)定;違反支付結算管理規(guī)定;違反貨幣金銀業(yè)務管理規(guī)定;違反國庫業(yè)務管理規(guī)定;違反征信業(yè)務管理規(guī)定;違反反洗錢業(yè)務管理規(guī)定;違反金融消費者權益保護業(yè)務管理規(guī)定“七宗罪”被給予警告,并處罰款896.9萬元。

另據招股說明書顯示,中國人民銀行廣東省分行(原中國人民銀行廣州分行)對廣州銀行開展綜合執(zhí)法檢查,并于2023年2月出具了《中國人民銀行廣州分行責令整改通知書》,指出其存在違反金融統(tǒng)計管理、支付結算管理、貨幣金銀管理、國庫管理規(guī)定、征信管理、反洗錢管理、金融消費權益保護管理規(guī)定等問題。

不僅如此,廣州銀行還頻繁出現在黑貓投訴平臺上,暴力催收、收取高額利息更是“重災區(qū)”。

剛剛就有投訴者表示,“本人2024年6月份由于經濟大環(huán)境及工作原因未及時還清廣州銀行信用卡,6月份的總賬單金額為12265.15元,截止還款日為2024年7月25日。本人分別于6月24日還款最低金額620元,6月28日還款8000元,7月4日還款3645.15元,合計已還款12265.15元。僅僅不到10天的時間,該銀行于2024年7月5日出賬單利息235.73元。本人然后聯系銀行官方客服告知,利息計算按照6月賬單總額從消費之日起計算復利,沒有信用卡免息期”。

而根據中華人民共和國金融監(jiān)督管理條例和相關銀行監(jiān)管規(guī)定,對于信用卡賬單未還清部分按照每日萬分之五的規(guī)定收取利息,因此廣州銀行信用卡利息收取標準嚴重超出金融監(jiān)管的規(guī)定,于是該投訴者主張“退還多收的利息。”

當然,廣州銀行的問題還遠不止這些。

腐敗也滲透到了廣州銀行內部。曾高喊“三年上市”口號的原董事長姚建軍,因涉嫌嚴重違紀違法被查。值得注意的是,姚建軍掌舵廣州銀行已經超過15年。

身為唯一一家仍未上市的國內一線城市商行,廣州銀行盡管滿身“疾病”,但仍在堅持IPO,能否上市尚需市場給出答案,我們拭目以待。

猜你喜歡

北京銀行新帥戴煒首考:業(yè)績雙增,總資產規(guī)模被江蘇銀行反超

北京銀行上半年收入與利潤實現小幅增長,資產擴張延續(xù),現金流指標回正,整體呈現出階段性增勢。天津銀行A股IPO十年追夢,戰(zhàn)略布局與轉型舉措能否助力?

天津銀行在A股IPO戰(zhàn)略的持續(xù)推進過程中,已進入一個關鍵階段。重慶銀行資產規(guī)模突破一萬億,高質量發(fā)展再上新臺階

截至2025年7月31日,重慶銀行資產總額達到10087億元,較上年末增長1521億元。成都金融巨頭“換帥”:萬億銀行掌門人對調,規(guī)模敘事成隱憂

這場涉及兩家總資產合計超兩萬億元銀行的管理層震蕩,既是地方國資系統(tǒng)深化金融改革的標志性動作,更折射出成都在建設西部金融中心進程中對資源整合與風險防控的深層考量。業(yè)績承壓,中信百信銀行陷轉型困局,謝志斌臨危接棒挑戰(zhàn)重重

當數字化旗幟遭遇傳統(tǒng)金融的轉型危機,即便是背靠實力資本的中信百信銀行也逐漸顯現出應對乏力的姿態(tài)。

財富獨角獸

財富獨角獸