英偉達概念下的工業(yè)富聯(lián),能華麗轉(zhuǎn)身嗎?

1

受到質(zhì)疑的“AI第一股”

2023年以來,隨著ChatGPT的持續(xù)火爆,各大云服務商不斷加碼對AI的投入力度,這讓“賣鏟人”英偉達在美股大殺四方,市值一度超過微軟、蘋果等巨頭成為全球最高市值公司。在英偉達的帶動下,A股中人工智能、算力等概念個股受到了各路資金的追捧。這其中,有著英偉達“影子股”之稱的工業(yè)富聯(lián)也受益匪淺,累計漲幅超過300%。

作為英偉達的重要合作伙伴,工業(yè)富聯(lián)自2023年開始為客戶開發(fā)并量產(chǎn)英偉達的H100及H800等高性能AI服務器,同時也在搭載Blackwell芯片的下一代AI服務器新品GB200的出貨中占據(jù)重要份額。2024年以來,北美云服務廠商大模型爭相發(fā)布,進一步增加了對AI服務器的需求,這也讓工業(yè)富聯(lián)來自微軟、亞馬遜等海外云服務商的訂單暴增。

不過,隨著資金的持續(xù)炒作,不少投資者開始對AI板塊的泡沫化感到不安。尤其是進入到下半年以來,AI大模型的商業(yè)化落地似乎并沒有預期般樂觀,引起了部分投資者對AI前景的質(zhì)疑。在此背景下,英偉達、超微電腦等AI明星公司股價明顯顯露出“高處不勝寒”的疲態(tài)。其中,超威電腦最近半年累計跌幅一度接近70%,進一步引起了AI的恐慌拋售。

城門失火,殃及池魚。自2024年7月創(chuàng)出歷史新高以來,工業(yè)富聯(lián)股價便持續(xù)下行,累計跌幅一度超過30%,超過2000億元市值慘遭蒸發(fā),“AI概念第一股”似乎瞬間就不香了。只是在最近的股市整體大漲中,其才又重新迎來一波股價反彈。

事實上,如果從拉長周期來看,過去一年半的時間里,工業(yè)富聯(lián)股價經(jīng)歷了先翻倍再腰斬再次翻倍的過山車行情,堪比一部跌宕起伏的電視劇。趕上AI浪潮的工業(yè)富聯(lián),猶如一頭風口上的大象,實現(xiàn)了從無人問津到門庭若市,從“血汗工廠”到“科技之光”的華麗轉(zhuǎn)身,亦或是夢幻泡影。

2

踩中風口的大象

2015年,不甘心只做代工的郭臺銘,將鴻海精密旗下物聯(lián)網(wǎng)、機器人、人工智能相關業(yè)務拆分出來重新打包成一家新的子公司,工業(yè)富聯(lián)由此誕生。2018年,工業(yè)富聯(lián)成功在A股上市。按照郭臺銘的說法,“富士康不再是一家代工廠,富士康要打造工業(yè)互聯(lián)網(wǎng),富士康也走在包括人工智能、大數(shù)據(jù)等前沿技術之列。”

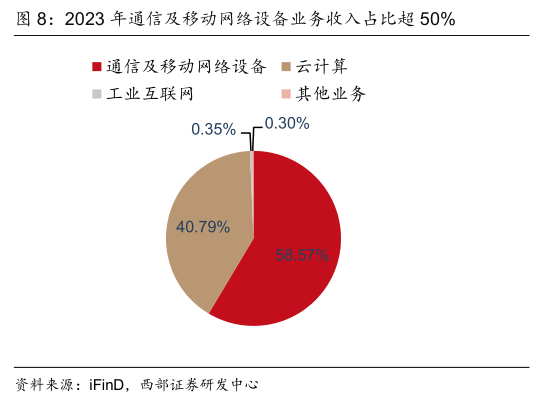

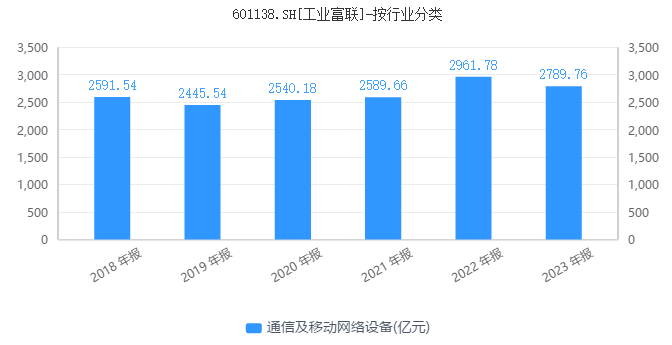

作為富士康轉(zhuǎn)型的排頭兵,工業(yè)富聯(lián)主營業(yè)務涵蓋通信及移動網(wǎng)絡設備、云計算以及工業(yè)互聯(lián)網(wǎng)三大板塊。2023年,工業(yè)富聯(lián)通信及移動網(wǎng)絡設備、云計算以及工業(yè)互聯(lián)網(wǎng)三大業(yè)務實現(xiàn)營收分別為2790億、1943億和16.46億,占比分別為58.57%、40.79%和0.35%。

其中,通信及移動網(wǎng)絡設備板塊屬于工業(yè)富聯(lián)的傳統(tǒng)業(yè)務,主要產(chǎn)品包括高速交換機及路由器、終端精密結(jié)構(gòu)件、網(wǎng)通設備等產(chǎn)品,下游客戶涵蓋蘋果、思科、HPE、華為、亞馬遜等巨頭公司。在公司上市之初,通信及移動網(wǎng)絡設備業(yè)務在工業(yè)富聯(lián)總營收中的占比一度超過60%,屬于公司第一大收入來源。

相比通信及移動網(wǎng)絡設備這一傳統(tǒng)業(yè)務,工業(yè)富聯(lián)的云計算業(yè)務更為外界所關注,其主要產(chǎn)品包括云服務器、高性能服務器、AI服務器、邊緣服務器及云儲存設備等產(chǎn)品,下游客戶包括英偉達、亞馬遜、京東、阿里等巨頭。

工業(yè)互聯(lián)網(wǎng)業(yè)務屬于工業(yè)富聯(lián)的第三大業(yè)務板塊,主要包含卓越制造咨詢與燈塔工廠解決方案業(yè)務、一站式數(shù)字制造運營業(yè)務、云與平臺服務業(yè)務三大服務。據(jù)最新年報披露,工業(yè)富聯(lián)2023年新增賦能3座世界級燈塔工廠,累計助力打造9座燈塔工廠。由于營收占比較低,工業(yè)富聯(lián)工業(yè)互聯(lián)網(wǎng)業(yè)務對公司整體業(yè)績的影響非常有限。

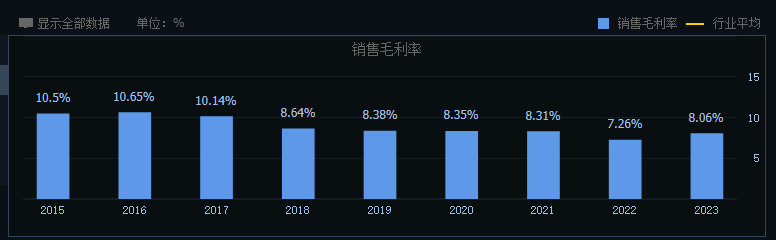

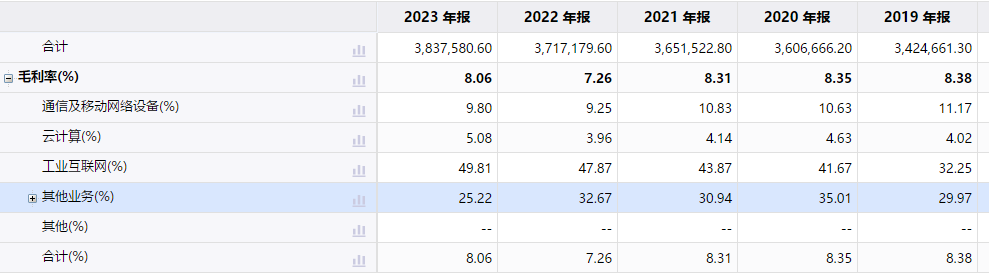

在郭臺銘的設想中,工業(yè)富聯(lián)囊括了鴻海精密內(nèi)部含金量最高的業(yè)務,承載著集團高科技轉(zhuǎn)型的重任。然而,由于其兩大核心業(yè)務(通信及移動網(wǎng)絡設備業(yè)務、云計算業(yè)務)均為代工模式,工業(yè)富聯(lián)盈利能力非常有限。

數(shù)據(jù)顯示,2018年-2022年,工業(yè)富聯(lián)銷售毛利率分別為8.64%、8.38%、8.35%、8.31%和7.26%,始終維持在個位數(shù)區(qū)間且整體處于逐年下滑趨勢。對比看,富士康毛利率在6%上下,工業(yè)富聯(lián)的盈利能力雖有改觀卻又非常有限。

因此,在多數(shù)投資者的眼中,A股上市的工業(yè)富聯(lián)并沒有從根本上擺脫代工廠的商業(yè)模式,進而導致公司股價長期低迷不振。數(shù)據(jù)顯示,2018年6月-2022年10月,工業(yè)富聯(lián)股價從最高的24.15元最低跌至6.67元,總市值則從4670億元跌至1400億元,超過3200億元的市值在四年多的時間內(nèi)慘遭蒸發(fā)。

進入到2023年,隨著ChatGPT的橫空出世,各國對AI的投資不斷加碼,工業(yè)富聯(lián)的股價也隨之起飛。2023年3月,工業(yè)富聯(lián)股價一個月內(nèi)暴漲90%。2023年7月,工業(yè)富聯(lián)市值漲至5200億元,實現(xiàn)了五個月內(nèi)市值翻兩倍的輝煌。

不過,進入到2023年下半年以來,工業(yè)富聯(lián)股價便開始觸頂回落,市值在七個月的時間內(nèi)慘遭腰斬,這讓眾多追高的投資者損失慘重。

事后來看,相比業(yè)績炸裂的英偉達,工業(yè)富聯(lián)的經(jīng)營業(yè)績明顯不及其股價表現(xiàn)兇猛,成為其股價頻頻“過山車”的一個根本原因。

3

并不容易的轉(zhuǎn)身

數(shù)據(jù)顯示,2023年全年,工業(yè)富聯(lián)實現(xiàn)營業(yè)收入4763.4億元,同比下降6.94%,這是公司自2020年以來營收首次出現(xiàn)下滑;實現(xiàn)凈利潤210.4億元,同比增幅約為4.82%。分業(yè)務來看,工業(yè)富聯(lián)通信及移動網(wǎng)絡設備、云計算和工業(yè)互聯(lián)網(wǎng)三大業(yè)務營收均陷入同比下滑的境地,尤其是其核心業(yè)務通信及移動網(wǎng)絡設備營收縮水近200億元。

在工業(yè)富聯(lián)通信及移動網(wǎng)絡設備之中,高端精密結(jié)構(gòu)件屬于最為核心的業(yè)務,主要包括手機外殼、手機中框等智能手機配件產(chǎn)品,蘋果為其第一大客戶。2018年-2021年,受全年智能手機出貨量下滑影響,工業(yè)富聯(lián)高端精密結(jié)構(gòu)件業(yè)務連續(xù)四年停滯不前。2022年該業(yè)務雖有提升,2023年再度陷入負增長。

不難看出,盡管有著AI概念的加持,2023年工業(yè)富聯(lián)并沒有交出令投資者滿意的成績單,這也導致其陷入到“戴維斯雙殺”的局面。

進入到2024年,大型語言模型(LLM)和生成式AI的迅猛發(fā)展帶動了下游AI服務器需求的強勁增長,工業(yè)富聯(lián)股價又迎來一波較大的反彈。7月11日,工業(yè)富聯(lián)市值一度創(chuàng)出5600億元的歷史新高,比2024年年初低點(2400億元)再次成功翻倍。

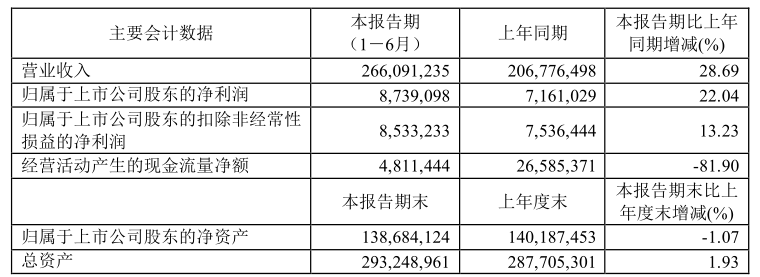

盡管大象再一次迎風而上,工業(yè)富聯(lián)的半年報業(yè)績并不出眾。根據(jù)最新財報,2024年上半年,工業(yè)富聯(lián)實現(xiàn)營業(yè)收入2660.91億元,同比增長28.69%,實現(xiàn)歸母凈利潤87.39億元,同比增長22.04%。其中,2024年第二季度,公司實現(xiàn)營業(yè)收入1474.03億元,同比增長46.11%,歸母凈利潤為45.54億元,同比增長12.93%,扣非凈利潤為42.61億元,同比下滑1.58%。

從半年度業(yè)績來看,工業(yè)富聯(lián)上半年營收、凈利潤均創(chuàng)公司上市以來同期新高,主要受益于AI服務器需求的爆發(fā)。2024年上半年,工業(yè)富聯(lián)云計算收入同比增長60%,其中云服務商收入占比47%,較去年同期提升5個百分點;AI服務器占整體服務器營收比重提升至43%,收入同比增長超230%。

相比高速增長的云計算業(yè)務,工業(yè)富聯(lián)通信及移動網(wǎng)絡設備業(yè)務上半年僅實現(xiàn)個位數(shù)的增長,其中,整體400/800G高速率交換機營收同比增長30%,800G交換機已于2024年開始出貨,產(chǎn)品覆蓋以太網(wǎng)、IB網(wǎng)及NVlinkSwitch的復合結(jié)構(gòu)。

一直以來,通信及移動網(wǎng)絡設備業(yè)務就是工業(yè)富聯(lián)的第一大營收來源。但隨著AI服務器需求的爆發(fā),工業(yè)富聯(lián)的收入結(jié)構(gòu)出現(xiàn)了明顯的變化。尤其是2024年第二季度,工業(yè)富聯(lián)云計算收入占總體收入的比重達到了55%,一躍成為公司第一大收入來源。

不過,從第二季度扣非凈利潤數(shù)據(jù)來看,工業(yè)富聯(lián)似乎遇到了增收不增利的問題,主要是受到了匯兌損益的影響。此外,從毛利率來看,上半年工業(yè)富聯(lián)銷售毛利率為6.73%,較2023年全年水平(8.06%)下滑明顯,也是其利潤端承壓的一個重要原因。

事實上,盡管AI服務器的名頭看似高大上,工業(yè)富聯(lián)的服務器業(yè)務本質(zhì)上只是一個兩頭在外的組裝生意。一方面,工業(yè)富聯(lián)需要向英偉達、AMD等上游企業(yè)購買CPU和GPU等核心組件。另一方面,公司下游客戶主要以谷歌等全球云計算巨頭企業(yè)為主,工業(yè)富聯(lián)同樣缺少議價權(quán)。

不難看出,工業(yè)富聯(lián)在產(chǎn)業(yè)鏈中只是扮演著代工廠的角色,這也導致其毛利率十分微薄。數(shù)據(jù)顯示,2023年,工業(yè)富聯(lián)云計算業(yè)務毛利率約為5%左右,遠低于其通信及移動網(wǎng)絡設備業(yè)務毛利率(9.8%)。因此,云計算收入的快速增長以及占比的提升反而拉低了工業(yè)富聯(lián)整體的毛利率水平。

一直以來,工業(yè)富聯(lián)在A股中被視為英偉達的“影子股”,但其盈利能力卻與后者有著天壤之別。根據(jù)最新財報,英偉達第二財季共實現(xiàn)營收300億美元,同比增長122%;凈利潤為166.0億美元,同比增長168%;整體毛利率為75.7%,其中GPU業(yè)務毛利率高達90%。

就在近日,面對外界對人工智能前景的質(zhì)疑,英偉達CEO黃仁勛在高盛組織的一場科技對談中表示,市場對于AI芯片的需求正處于前所未有的高峰,公司最新推出的“最強AI芯片”Blackwell深受客戶歡迎,目前處于供不應求的狀態(tài)。

受黃仁勛講話刺激,英偉達股價于9月12日大漲超過8%。截止最近一個交易日收盤,英偉達市值已經(jīng)重回3萬億美元上方。

伴隨著英偉達股價的再度走強,工業(yè)富聯(lián)的股價也開始回升。但事實上,盡管一再標榜自己是一個“高科技”公司,工業(yè)富聯(lián)本質(zhì)上還很難名副其實,其賺的只是組裝流水線上的一份辛苦錢。想要真正實現(xiàn)高端智能制造及工業(yè)互聯(lián)網(wǎng)解決方案服務商這一戰(zhàn)略定位,工業(yè)富聯(lián)還有很長的一段路要走。

猜你喜歡

工業(yè)富聯(lián)變身萬億巨頭,三個月上漲300%,“代工王”用AI算力

從“代工小弟”到“AI巨頭”,工業(yè)富聯(lián)只用了四年。逼近萬億市值,被稱為“代工廠”的工業(yè)富聯(lián)憑什么?

無論是營收、利潤還是市值,工業(yè)富聯(lián)均創(chuàng)下歷史新高。

獵云網(wǎng)

獵云網(wǎng)

財富獨角獸

財富獨角獸

東四十條資本

東四十條資本

礪石商業(yè)評論

礪石商業(yè)評論

投中網(wǎng)

投中網(wǎng)