2024年增收不增利,凈息差墊底,合規(guī)問題頻發(fā),廈門銀行新帥洪枇杷能否力挽狂瀾?

正值經(jīng)營狀況遭遇挑戰(zhàn)之際,廈門銀行迎來換帥。

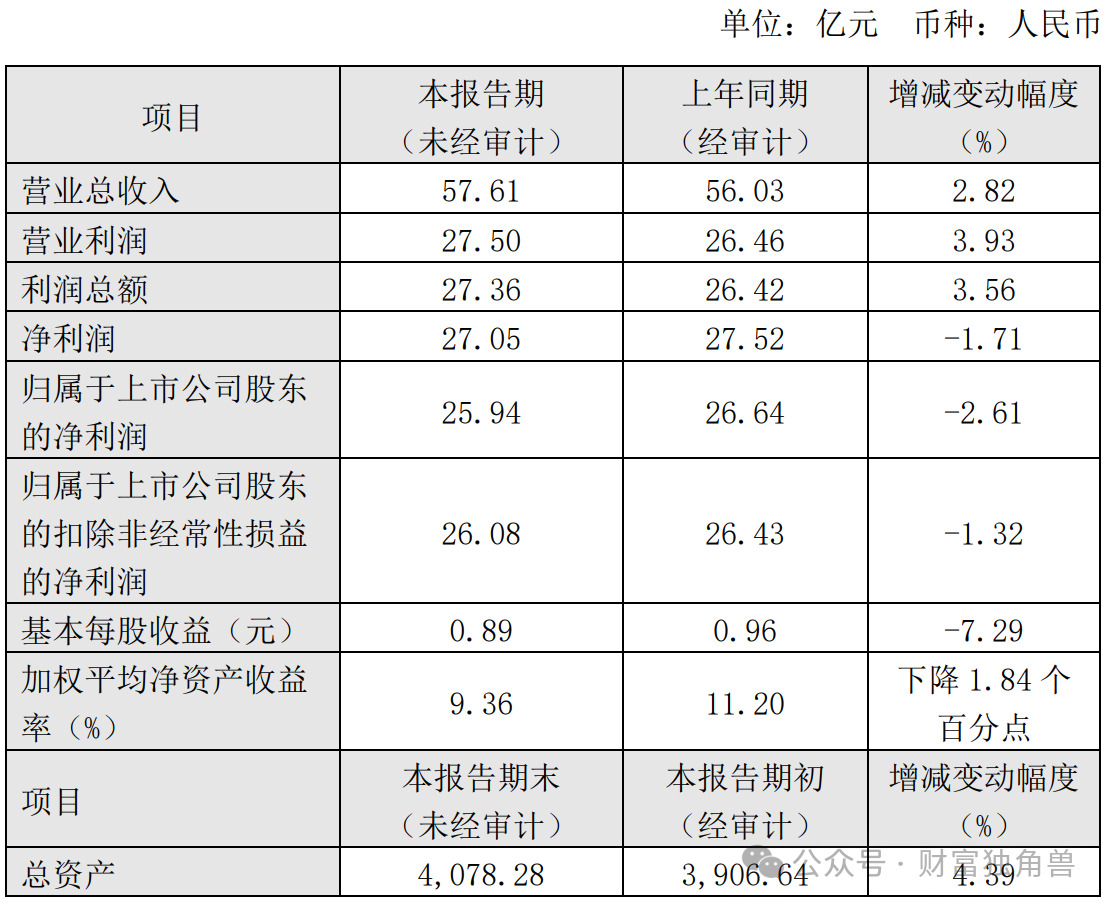

1月25日,廈門銀行發(fā)布的2024年度業(yè)績快報顯示,全年實現(xiàn)營業(yè)收入57.61億元,同比增長2.82%,但歸母凈利潤卻同比下降2.61%至25.94億元,呈現(xiàn)出“增收不增利”的現(xiàn)象。事實上,自2010年以來,這是廈門銀行首次出現(xiàn)凈利潤同比下滑。

也就是在同一天,廈門銀行發(fā)布第九屆董事會第十五次會議決議公告,顯示選舉洪枇杷為廈門銀行第九屆董事會董事長,同時洪枇杷還被選舉為廈門銀行第九屆董事會戰(zhàn)略與ESG委員會委員及主任委員。公告還提及,在洪枇杷的董事長任職資格獲得銀行業(yè)監(jiān)督管理機構(gòu)核準(zhǔn)之前,由姚志萍代為履行董事長及法定代表人職責(zé)。據(jù)悉,洪枇杷此前長期任職于興業(yè)銀行。

除了業(yè)績問題,對于新掌門人洪枇杷而言,更大的挑戰(zhàn)在于頻發(fā)的合規(guī)問題,更甚者是消費者權(quán)益保護不足及精準(zhǔn)“踩雷”,廈門銀行均在“勸退”投資者。

反映在資本市場上,廈門銀行“骨折價”拍賣債權(quán),股價也在維持低位。新掌門人還能助力廈門銀行恢復(fù)市場信心嗎?

01

14年以來首次凈利下滑,注類貸款及占比翻倍增長

據(jù)公開資料顯示,廈門銀行成立于1996 年,其前身廈門市商業(yè)銀行股份有限公司是由廈門市財政局、廈門市原 14 家城市信用社及其聯(lián)社的原股東,以及其他 23 名新入股法人股東以發(fā)起方式設(shè)立組建的地方性股份制商業(yè)銀行。目前廈門銀行主要業(yè)務(wù)包括經(jīng)國家金融監(jiān)督管理總局批準(zhǔn)的包括對公及對私存款、貸款、支付結(jié)算及資金業(yè)務(wù)等在內(nèi)的商業(yè)銀行業(yè)務(wù)。

2020年10月,廈門銀行在上交所主板上市,不久后就提出了2021年至2023年的三年戰(zhàn)略規(guī)劃,涵蓋“立足地方經(jīng)濟、支持中小企業(yè)、面向城市居民、服務(wù)兩岸臺商”的市場地位。

但就2024年情況來看,廈門銀行業(yè)績表現(xiàn)不容樂觀。

2024年前三季度,廈門銀行實現(xiàn)營業(yè)收入41.61億元,同比下降3.07%;歸母凈利潤為19.34億元,同比下降6.27%。這是自2010年以來,廈門銀行首次出現(xiàn)營收和凈利雙降的情況。縱觀2024年全年,情況雖有改善,但仍未完全扭轉(zhuǎn)頹勢。廈門銀行發(fā)布的2024年度業(yè)績快報顯示,全年實現(xiàn)營業(yè)收入57.61億元,同比增長2.82%,但歸母凈利潤卻同比下降2.61%至25.94億元,呈現(xiàn)出“增收不增利”的現(xiàn)象。

廈門銀行凈息差的表現(xiàn)也不盡如人意,近年來逐年下降,從2020年的1.65%降至2023年的1.28%,2024年前三季度更是僅為1.06%,在A股42家上市銀行中排名墊底。凈息差的收窄嚴重影響了廈門銀行的凈利息收入。2024年前三季度,廈門銀行實現(xiàn)利息凈收入29.82億元,同比下降近10%。其中,宏觀市場環(huán)境的變化對廈門銀行的經(jīng)營產(chǎn)生了較大壓力。LPR持續(xù)下調(diào)、市場利率走低以及存款定期化趨勢未見改善,導(dǎo)致息差不斷收窄。

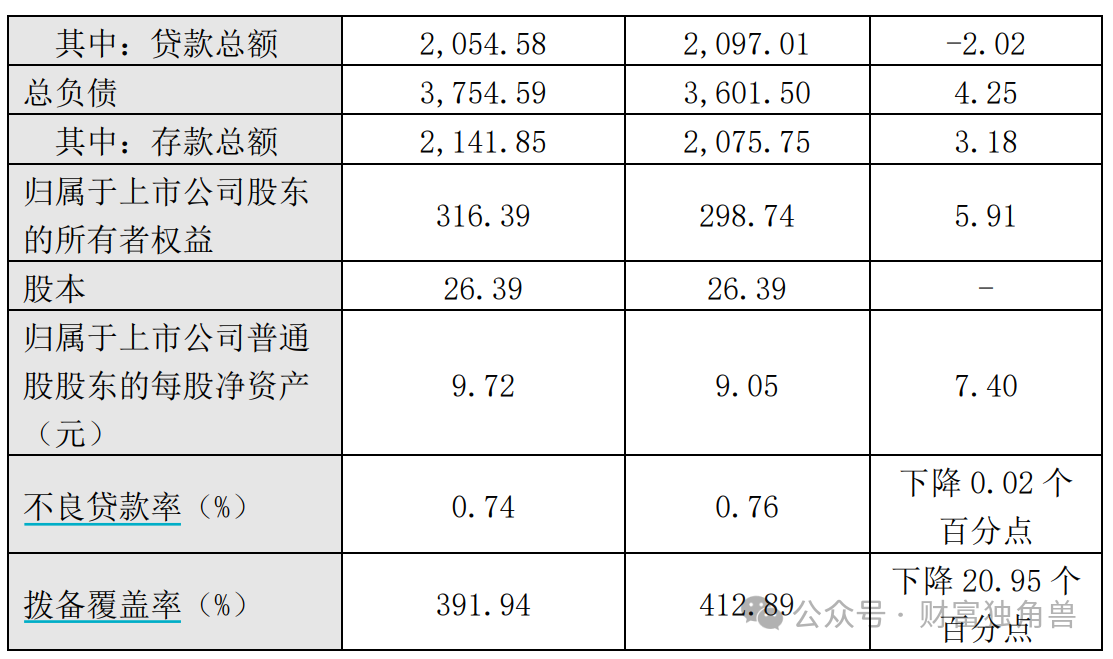

資產(chǎn)質(zhì)量方面,截至2024年末,廈門銀行總資產(chǎn)4078.28億元,較上年末增長4.39%,貸款及墊款總額2054.58億元,較上年末下降2.02%,存款總額2141.85億元,較上年末增長3.18%;歸屬于上市公司普通股股東的每股凈資產(chǎn)9.72元,較上年末增長7.4%。截至2024 年末,廈門銀行不良貸款余額、不良貸款率較上年末實現(xiàn)雙降,不良貸款率較上年末下降0.02個百分點至0.74%,撥備覆蓋率391.94%。

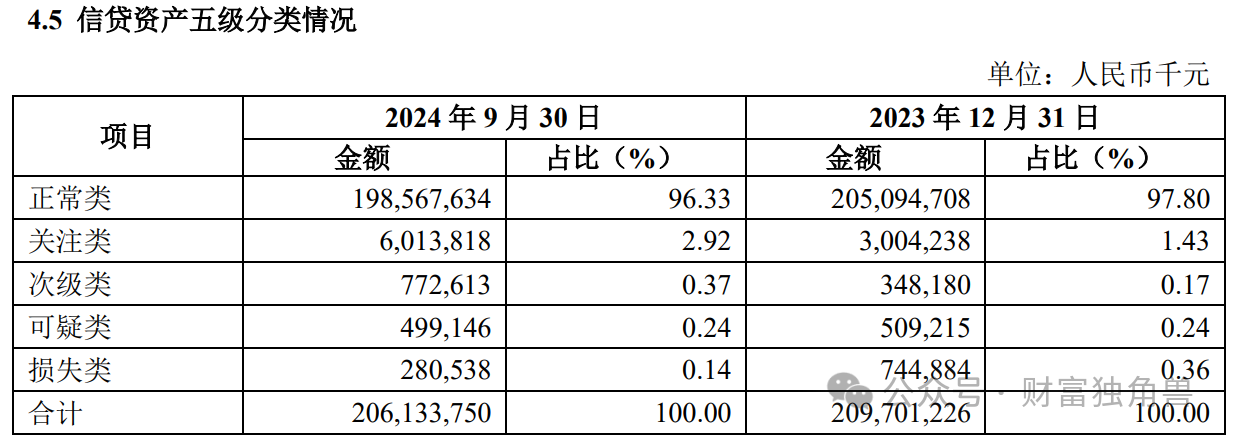

盡管廈門銀行的不良貸款率處于低位,但近年來其關(guān)注類貸款卻大幅增長,給不良率形成了壓力。截至2024年9月底,廈門銀行的關(guān)注類貸款大幅增長至60.14億元,占貸款總額的2.92%,與此形成鮮明對比的是,2023年底該數(shù)值僅為30.04億元,占貸款總額的1.43%。關(guān)注類貸款及占比翻倍左右增長,表明廈門銀行在信貸風(fēng)險管理方面存在一定的隱患。

在此背景下,廈門銀行的首席風(fēng)險官發(fā)生變動,原首席風(fēng)險官謝彤華辭任該職位,繼續(xù)擔(dān)任董秘兼副行長,接任謝彤華的是該行的行長助理陳松。據(jù)了解,陳松此前曾在興業(yè)銀行、平安銀行系統(tǒng)內(nèi)部擔(dān)任過分行風(fēng)險管理部科室經(jīng)理、分行風(fēng)險管理部總經(jīng)理等職務(wù)。

02

頻繁領(lǐng)罰單,內(nèi)控問題凸顯

除了經(jīng)營業(yè)績下滑外,廈門銀行還因內(nèi)部管理、風(fēng)險控制和資產(chǎn)質(zhì)量等問題頻頻受到監(jiān)管部門的處罰。近年來,廈門銀行多次因違規(guī)行為被罰款,金額從數(shù)十萬元到數(shù)百萬元不等。這些處罰暴露了廈門銀行在信貸業(yè)務(wù)管理、內(nèi)部控制機制以及員工行為監(jiān)管方面的嚴重不足。

2024年10月,廈門銀行漳州分行因存貸掛鉤、向借款人轉(zhuǎn)嫁抵押評估費用、違法向關(guān)系人發(fā)放信用貸款等多項違規(guī)行為,被國家金融監(jiān)督管理總局漳州監(jiān)管分局罰款185萬元,并沒收其違法所得1.44萬元,合計罰沒186萬元。時任營業(yè)部負責(zé)人蔡港忠也被予以警告處罰。

值得注意的是,這并非廈門銀行及其負責(zé)人首次受到處罰。在2021年和2023年,廈門銀行漳州分行和莆田分行也曾因違規(guī)行為被罰款,并有多名相關(guān)負責(zé)人同時被罰。

此外,廈門銀行還因違反個人金融信息保護規(guī)定等多項違法行為被重罰。2023年1月,據(jù)中國人民銀行福州中心支行網(wǎng)站顯示,因涉及違反個人金融信息保護規(guī)定、違反金融消費者保護內(nèi)部控制及其他管理規(guī)定、涉詐賬戶管理不到位、將外包服務(wù)機構(gòu)發(fā)展為特約商戶、誤收假幣未按規(guī)定報告、未按規(guī)定報告大額交易和可疑交易報告等23項違法行為,廈門銀行被予以警告,沒收違法所得767.17元,并處罰款764.6萬元。這是2023年1月監(jiān)管下發(fā)的最大罰單之一。同時,央行罰單還披露了針對7名相關(guān)責(zé)任人的處罰,廈門銀行多位高管遭罰。

其中,多個違規(guī)案由涉及消保問題,如“違反個人金融信息保護規(guī)定”,“違反金融消費者保護內(nèi)部控制及其他管理規(guī)定”,“向金融信用信息基礎(chǔ)數(shù)據(jù)庫提供個人不良信息未事先告知信息主體本人”,“因系統(tǒng)原因發(fā)生未經(jīng)授權(quán)查詢個人信用報告”,“未在規(guī)定期限內(nèi)處理異議,異議處理超期”,“未準(zhǔn)確、完整、及時報送個人信用信息”等。

廈門銀行的內(nèi)控問題不僅體現(xiàn)在違規(guī)行為上,還反映在訴訟纏身的情況上。根據(jù)天眼查數(shù)據(jù),2020年至2024年,廈門銀行涉及的訴訟案分別為94件、79件、65件、79件、65件,合計達382件。其中,未執(zhí)結(jié)的訴訟標(biāo)的本金超過1000萬元的案件數(shù)量不在少數(shù)。這些訴訟案件涉及金融借款合同糾紛、票據(jù)糾紛、承兌匯票糾紛等多個方面,給廈門銀行帶來了一定的法律風(fēng)險和財務(wù)壓力。

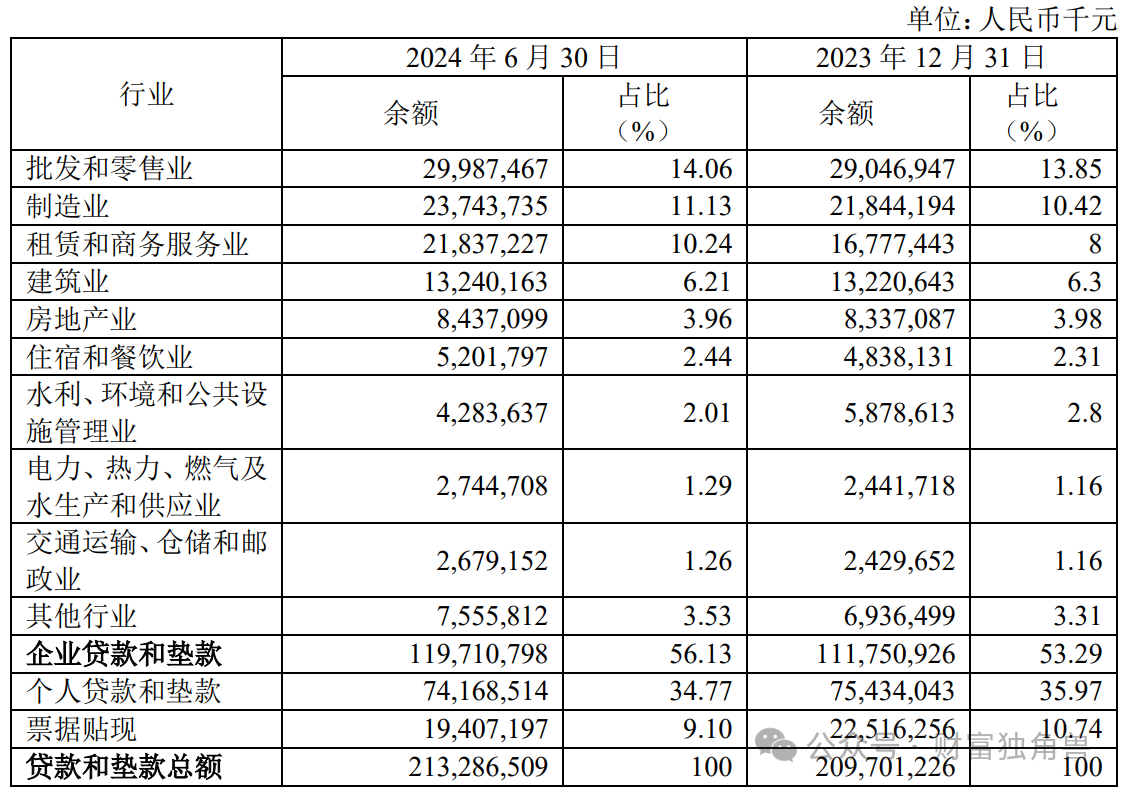

此外,廈門銀行房地產(chǎn)業(yè)務(wù)風(fēng)險也受到關(guān)注,數(shù)次“踩雷”高危房企,例如恒大、陽光城等。截至2024年6月底,廈門銀行房地產(chǎn)貸款余額為84.37 億元,占公司貸款和墊款總額的3.96%。

俗話說“新官上任三把火”,廈門銀行的“火”又會燒在哪里?尚需市場給出答案,我們拭目以待。

猜你喜歡

北京銀行新帥戴煒首考:業(yè)績雙增,總資產(chǎn)規(guī)模被江蘇銀行反超

北京銀行上半年收入與利潤實現(xiàn)小幅增長,資產(chǎn)擴張延續(xù),現(xiàn)金流指標(biāo)回正,整體呈現(xiàn)出階段性增勢。天津銀行A股IPO十年追夢,戰(zhàn)略布局與轉(zhuǎn)型舉措能否助力?

天津銀行在A股IPO戰(zhàn)略的持續(xù)推進過程中,已進入一個關(guān)鍵階段。重慶銀行資產(chǎn)規(guī)模突破一萬億,高質(zhì)量發(fā)展再上新臺階

截至2025年7月31日,重慶銀行資產(chǎn)總額達到10087億元,較上年末增長1521億元。成都金融巨頭“換帥”:萬億銀行掌門人對調(diào),規(guī)模敘事成隱憂

這場涉及兩家總資產(chǎn)合計超兩萬億元銀行的管理層震蕩,既是地方國資系統(tǒng)深化金融改革的標(biāo)志性動作,更折射出成都在建設(shè)西部金融中心進程中對資源整合與風(fēng)險防控的深層考量。業(yè)績承壓,中信百信銀行陷轉(zhuǎn)型困局,謝志斌臨危接棒挑戰(zhàn)重重

當(dāng)數(shù)字化旗幟遭遇傳統(tǒng)金融的轉(zhuǎn)型危機,即便是背靠實力資本的中信百信銀行也逐漸顯現(xiàn)出應(yīng)對乏力的姿態(tài)。

財富獨角獸

財富獨角獸