上緯新材異動背后:能否坐實“人形機器人第一股”?

上緯新材的股價“暴動”吸引了全市場的目光。

7月9日開始,上緯新材股價漲停,創下A股市場“20cm”漲停板連續封板的紀錄。短短10個交易日。公司市值從30多億元飆升至194.38億元。資本市場的狂熱表現為本次收購案增添了幾分魔幻色彩。截至發稿前,股價為55.03元/股,市值達到221.97億。

根據公告,智元機器人以21億元的代價,收購了上緯新材超過六成的股份,公司創始人鄧泰華由此成為新的實際控制人。上緯新材停牌前的收盤價為7.78元/股,此次股份轉讓價格以及要約收購價格均確定為7.78元。如今上緯新材的股價已飆升至超過48元/股。按此計算,若收購順利完成,方智元機器人的賬面浮盈或超過百億元。

為何此次收購事件會引發如此大的市場震動?值得關注。

01

股價為何異動

事件緣起于上緯新材發布的一則公告。

7月8日晚間,上緯新材對外公告稱,智元機器人擬通過公司及核心團隊共同出資設立的持股平臺,以協議轉讓和要約收購方式取得其控制權。交易完成后,控股股東將變更為上海智元恒岳科技合伙企業(有限合伙)(簡稱“智元恒岳”),實際控制人變更為鄧泰華。

根據公告,智元恒岳及其一致行動人致遠新創,計劃合計受讓上緯新材29.99%的股份,并擬要約收購37%的股份。其中,SWANCOR薩摩亞會以其持有的1.35億股無限售條件流通股份(占比33.63%)預受要約。以此估算,智元恒岳與致遠新創擬收購上緯新材63.62%至66.99%的股份。

重點來了,一家成立僅兩年、估值已達160億元的具身智能明星企業,以21億元收購科創板上市公司六成以上的股份,成為控股股東。而上緯新材市值僅30多億元,原控股股東持股比例高達79.21%,屬于A股市場較為稀缺的“干凈殼資源”。

此次收購引發資本市場諸多市場反應與猜想,并迅速做出了反應。盡管智元機器人對媒體否認未來12個月內有上市計劃。但資本市場的熱情仍難以阻擋。

來源媒體報道

上緯新材也是連續多日發布公告提示股票交易風險。7月22日的公告顯示,7月9日至21日期間,公司股票多次觸及異常波動情形。最新市盈率為219.19倍,最新滾動市盈率為209.49倍,遠超行業平均的24.06倍。公司強調近期經營正常,未發生重大變化。

因何市場會如此瘋狂?

具身機器人(Embodied Robot)是一種融合了物理實體與人工智能的智能系統,能夠借助機械結構、傳感器、執行器等感知環境、執行動作,并在與世界的互動中不斷學習和適應。

具身智能市場空間的迅速拓展與資本的大量涌入,離不開政策的支持。具身智能首次被寫入2025年政府工作報告,北京、深圳等地也出臺了專項行動計劃。在政策的大力推動以及工業數智化發展的迫切需求下,具身機器人憑借其能提供更精準協作和更優成本效益的模式,自然受到了市場的極大追捧。

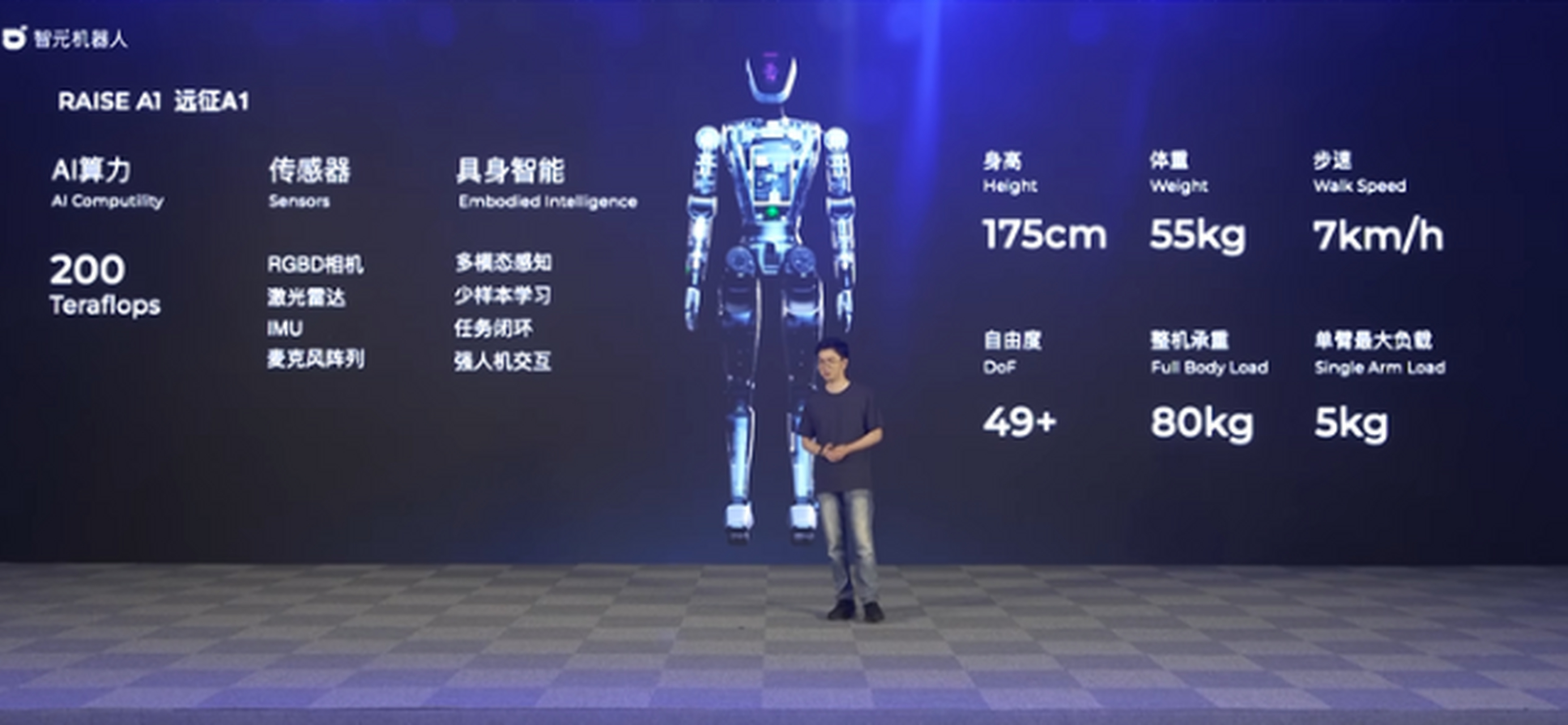

智元機器人作為國內人形機器人領域的“第一梯隊”企業,目前擁有遠征、精靈、靈犀三大機器人家族,產品廣泛應用于交互服務、工業智造、商業物流及科研教育等多個商用場景,預計2025年出貨量將達到數千臺。

業內將智元機器人的這一收購操作視為“具身智能 + 資本”模式下的典型案例。智元機器人也有望借此成為A股“人形機器人第一股”。這不僅是一個能講給投資人的新故事,更能在實際運營中為企業拓展生存與發展的時間和空間。

02

上緯新材為何要“賣身”

資料顯示,上緯新材成立于2000年,主營環保高性能耐腐蝕材料、風電葉片用材料、新型復合材料的研發、生產和銷售。

2020年9月,上緯新材以10.04億元市值“壓線”登陸科創板,實際募資僅1.08億元。若再扣除約3752.53萬元(不含增值稅)的發行費用,其實際募集資金凈額僅為7000萬元左右,創下科創板IPO募資最低紀錄,這一“低調”上市與近期資本市場的狂熱形成鮮明反差。

財報顯示,2024年,上緯新材實現營業收入14.94億元,同比增長6.73%;歸屬于上市公司股東的凈利潤8868.14萬元,同比增長25.01%。然而,這一增長并未帶來相應的現金流改善。公司的經營現金流凈額從2023年的3.2億元驟降至2595萬元,降幅高達91.9%。

來源:同花順

毛利率方面,2024年公司毛利率為15.87%,雖較2023年有所提升,但與2020年相比增長不顯著,成本控制和產品定價未取得實質性突破,盈利能力受限。

存貨管理問題同樣突出,2024年上緯新材存貨較期初增長45.46%,遠高于營業成本和營業收入增速,存貨周轉率持續下降,從2022年的10.89次降至2024年的8.28次,面臨存貨跌價風險,影響資金周轉和盈利能力。

研發投入上,2024年雖有所增加,但未帶來顯著創新突破。公司在低空經濟、儲能等領域的布局市場前景仍不明朗,短期內難成主要增長點。同時,2024年面臨美佳新材和山東龍能等項目投資損失,其中對美佳新材的投資因對方違建項目受影響,計提減值損失1112.16萬元,合作前景不明朗,加劇經營壓力。

2025年一季度,上緯新材實現營業收入3.69億元,同比增長10.65%;歸母凈利潤2255.06萬元,同比增長22.26%,業績有所增長。然而,公司應收賬款為3.98 億元,與利潤的比例高達 449.17%,遠高于行業平均水平,公司或面臨一定的回款壓力。有息負債從 292.84 萬元大幅增加至 2412.87 萬元,增幅高達 723.96%,可能會增加公司財務成本和償債壓力。

值得注意的是,自上市以來,上緯新材大股東金風投資控股有限公司多次減持公司股份,也在一定程度上引發了市場對公司未來發展的擔憂。

來源:同花順

03

智元機器人的精細盤算

智元機器人成立于2023年2月,公司技術圖譜豪華,涵蓋全自研關節電機、靈犀X系列機器人、具身智能大模型,構建了從本體制造到生態平臺的完整鏈條。根據同花順iFinD數據顯示,截至7月22日,其已完成多輪融資,高瓴、紅杉、騰訊等頭部機構爭相入局,估值飆升至160億元。

然而,盡管有技術光環加身,智元機器人的商業化之路依舊困難重重。當前,人形機器人尚處于“從玩具向工具過渡”的早期階段,成本高、應用場景少是兩大難題。

并且,機器人行業正面臨資本耐心的考驗,企業不得不在技術理想與生存現實間艱難抉擇。宇樹老股東推動其加快上市步伐,有投資人甚至直言“現在不上市可能就活不下來”。據不完全統計,今年上半年,超10家機器人產業鏈公司披露赴港上市計劃,僅6月最后一周,就有5家企業密集向港交所遞表。

智元機器人選擇收購一家與自身業務協同性不明顯的上市公司,被市場視為“買下二級市場的入場券”。這筆交易資本操作精妙之處在于采用了“協議轉讓 + 要約收購”兩步走策略,規避觸發全面要約和借殼審查紅線。股權設計上,收購主體智元恒岳由智元機器人全資子公司智元盈豐持股49.5%,鄧泰華通過恒岳鼎峰代持49.5%份額,并控制GP掌握剩余1%決策權,這種雙層架構既綁定公司利益,又強化創始人控制權。

智元機器人收購上緯新材控制權,也引發了不少質疑。首先是關于借殼上市。根據相關規定,需滿足兩個條件:一是上市公司控制權發生變更;二是上市公司在控制權變更后向收購人及其關聯方購買的資產總額、資產凈額、營業收入、凈利潤、股份等任一指標達到上市公司原相應指標的100%以上。智元機器人本次收購不伴隨資產注入,因此不構成借殼上市。但市場質疑其“分步走借殼”,且智元不滿足科創板上市條件,或為提前鎖定殼資源。

其次與業務協同性有關。根據科創板相關要求,購買的資產應當與上市公司處于同行業或者上下游。上緯新材主營化工產品,與智元機器人業務關聯性弱,智元機器人表示后續會公布業務協同方案,但上緯新材相關業務收入占比極小,監管是否認可尚待觀察。

第三是監管套利有關。智元機器人的交易設計還被質疑存在規避監管意圖。其將交易拆分為協議轉讓、表決權放棄和要約收購三個步驟,控制首步轉讓比例在30%以下,以此避免觸發強制全面要約義務。此操作雖符合規則,但與監管精神是否相符仍需探討。

若本次智元機器人的收購交易順利完成,無疑是一次成功的“資本運作范本”,未來類似案例或相繼出現,最終結果會如何,我們將持續關注。

融中財經

融中財經

博望財經

博望財經

獵云網

獵云網

野馬財經

野馬財經