IPO折戟選擇“賣身”,紅杉賬面虧超4000萬

IPO未果,澎立生物“賣身”了。

6月5日,奧浦邁宣布以14.51億元向PLHK、嘉興匯拓等共31名交易對方收購澎立生物100%股權(quán)。據(jù)了解,奧浦邁與澎立生物主營業(yè)務(wù)均圍繞服務(wù)創(chuàng)新類生物醫(yī)藥企業(yè)開展,收購?fù)瓿珊螅邔⒃跇I(yè)務(wù)和客戶協(xié)同、海外戰(zhàn)略布局協(xié)同等方面形成良好的協(xié)同效應(yīng)。

作為被紅杉、高瓴等頂流機構(gòu)簇擁的明星項目,澎立生物的資本故事曾充滿想象,公司不僅歷經(jīng)多輪融資,還曾向科創(chuàng)板IPO發(fā)起沖擊,不過其在2024年撤回了上市申請。

隨著并購塵埃落定,澎立生物背后投資人的盈虧也浮出水面,相比于32.2億元的IPO前估值,公司估值如今已縮水超50%,那些在估值高點入局的資本,正面臨真金白銀的虧損。

業(yè)績下滑之下的“抱團取暖”

先來看并購的兩位主角。

奧浦邁的核心業(yè)務(wù)為細胞培養(yǎng)基系列產(chǎn)品和生物藥CDMO服務(wù),提供全球領(lǐng)先的化學(xué)成分確定/無血清細胞培養(yǎng)基產(chǎn)品,包括貨架型商業(yè)化培養(yǎng)基、定制化培養(yǎng)基及指定配方委托生產(chǎn)服務(wù)。公司于2022年9月登錄科創(chuàng)板,市值一度超百億;截至6月12日收盤,其總市值為46.6億,相比于最高點蒸發(fā)超五成。

從財務(wù)數(shù)據(jù)看,奧浦邁上市次年就開始出現(xiàn)業(yè)績滑坡,2023年實現(xiàn)營業(yè)收入2.43億元,同比下降17.41%;對應(yīng)實現(xiàn)的歸屬凈利潤5404萬元,同比下降48.72%。2024年,實現(xiàn)營業(yè)收入2.97億元,同比增長22.26%,但凈利潤僅為2105萬元,同比下降61.04%.

澎立生物作為專業(yè)的生物醫(yī)藥臨床前研究CRO服務(wù)企業(yè),由藥理系博士后段繼峰(Jifeng Duan)于2008年創(chuàng)立,憑借其在醫(yī)藥領(lǐng)域豐富的專業(yè)知識和經(jīng)驗,以及對行業(yè)發(fā)展趨勢的精準(zhǔn)把握,澎立生物在藥物研發(fā)服務(wù)等領(lǐng)域不斷發(fā)展壯大,公司的主營業(yè)務(wù)包括藥物研發(fā)臨床前研究服務(wù)、醫(yī)療器械研發(fā)臨床前研究服務(wù)等等。

財務(wù)數(shù)據(jù)顯示,2023年-2024年,澎立生物營收從3.18億元微增至3.31億元,但凈利潤卻從5975.54萬元降至4450.88萬元。

兩家企業(yè)面臨的業(yè)績止滑壓力,也使得此次并購更像是一場“抱團取暖”。據(jù)奧浦邁披露的公告,上市公司擬以發(fā)行股份及支付現(xiàn)金的方式向PLHK、嘉興匯拓、紅杉恒辰、谷笙投資、TFPL、高瓴辰鈞、杭州泰格、南通東證、江西濟麟、中金啟辰等交易對方購買澎立生物100%的股權(quán),并募集配套資金。據(jù)悉,此次交易價格14.51億元,總對價將通過 “發(fā)行股份+支付現(xiàn)金” 的復(fù)合方式完成交割。

收購?fù)瓿珊螅瑠W浦邁將實現(xiàn)從“培養(yǎng)基+CDMO”到“培養(yǎng)基+CRDMO”的業(yè)務(wù)構(gòu)建,對于培養(yǎng)基產(chǎn)品早期臨床前管線的積累有重要意義;此外,奧浦邁將依托標(biāo)的公司長期以來國際化服務(wù)積累的海外客戶群體,擴大海外市場的品牌影響力及市場份額。

奧浦邁表示,通過本次交易,有利于提高上市公司一站式藥物研發(fā)服務(wù)能力,擴大產(chǎn)品和服務(wù)的市場份額,從而提升上市公司持續(xù)經(jīng)營能力。

高位“接盤”,紅杉賬面虧損超4000萬

一路走來,澎立生物進行了多次股權(quán)轉(zhuǎn)讓與增資,身后集結(jié)了高瓴創(chuàng)投、紅杉中國、晨嶺資本等一眾知名投資機構(gòu),構(gòu)成了星光熠熠的股東陣營。此次交易最引人注目的,還有其背后投資機構(gòu)的盈虧賬本。

2021年10月,在澎立生物第七次增資中,紅杉恒辰以1.4億元認繳新增注冊資本431.68萬元,增資價格為32.43元,對應(yīng)投后估值為22.65億元。2022年3月,在澎立生物第八次增資中,紅杉恒辰又以5000萬認繳新增注冊資本116.4萬元,增資價格為42.96元,對應(yīng)投后估值為32.20億元。

值得注意的是,紅杉入股澎立生物之時,正處于澎立生物32.20億元的估值最高點,此后其估值便開啟縮水——2023年IPO申報時,澎立生物估值約為24.04億元,本次并購估值為14.51億元,較IPO發(fā)行估值縮水39.64%,較IPO前融資估值縮水54.94%。

如今,紅杉恒辰持有的7.72%股權(quán)對應(yīng)對價1.47億元,而其兩次增資合計投入1.9億元,截至目前,紅杉賬面虧損近4300萬元。

高瓴創(chuàng)投的投資回報則呈現(xiàn)分化態(tài)勢。2021年8月,高瓴辰鈞6000萬元增資,對應(yīng)投后估值12億元,此次交易中其4.05%股權(quán)對價6081萬元,基本實現(xiàn)賬面上的盈虧平衡;而同年10月入局的高瓴祈睿與高瓴梁恒,分別以2750萬元認購股權(quán),對應(yīng)投后估值22.65億元,如今1.13%股權(quán)對價僅2070萬元,兩家機構(gòu)賬面各虧損近700萬元。

這種差異本質(zhì)上源于入局時機的不同——早期布局的高瓴辰鈞因成本優(yōu)勢得以保本,而后期接盤的基金則未能避開估值下行周期。這也折射出創(chuàng)投行業(yè)“時間差”帶來的風(fēng)險差異,即在行業(yè)估值高點進入的投資者,往往需要承擔(dān)更高的回撤壓力。

估值“雙標(biāo)定價”,對賭協(xié)議壓身

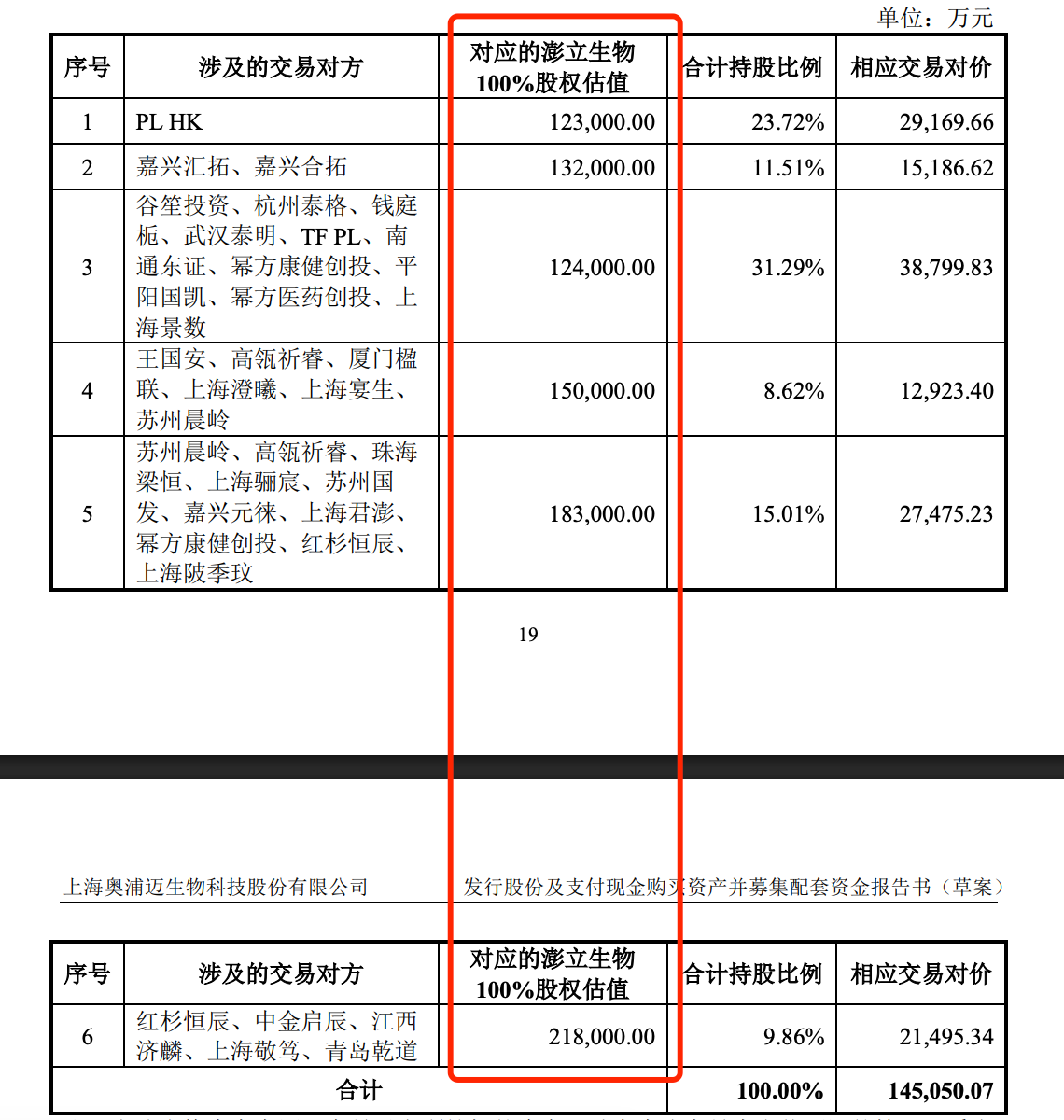

值得注意的是,在本次交易中,盡管澎立生物整體估值14.51億元,但奧邁普給不同交易對手給出的交易價格卻不一樣,采用了差異化估值定價模式,即“同股不同價”。

具體來看,PL HK(標(biāo)的公司控股股東)交易對價為2.92億元,對應(yīng)澎立生物100.00%股東權(quán)益價值為12.3億元;嘉興匯拓、嘉興合拓(管理團隊股東)合計交易對價為1.52億元,對應(yīng)澎立生物100.00%股東權(quán)益價值為13.2億元。

部分投資人面臨退出時的估值低于其投資估值的情形。例如,紅杉恒辰、中金啟辰、江西濟麟、上海敬篤、青島乾道交易對價為2.15億元,對應(yīng)澎立生物100.00%股東權(quán)益價值為21.8億元。

公告中,奧浦邁也提到,本次交易前,標(biāo)的公司部分財務(wù)投資人的投資估值較高,經(jīng)過交易各方的多輪溝通談判,標(biāo)的公司合計64.78%股權(quán)交易作價為合計10.07億元。

本次交易完成后,奧浦邁的控股股東仍為肖志華,實際控制人仍為肖志華、HE YUNFEN(賀蕓芬)夫婦。此外,PL HK持股3.33%,嘉興匯拓持股1.28%,紅杉恒辰持股2.35%,高瓴辰鈞持股0.56%,中金啟辰持股1.06%。

據(jù)悉,本次交易中,31名股東全部參與了業(yè)績承諾對賭機制,奧浦邁重組草案顯示,根據(jù)上市公司與交易對方簽署的《業(yè)績承諾及補償協(xié)議》,本次交易的業(yè)績承諾方承諾標(biāo)的公司在 2025年度、2026年度及 2027年度合并報表歸屬于母公司股東扣除非經(jīng)常性損益后的凈利潤分別不低于人民幣5200萬元、人民幣6500萬元及人民幣7800萬元。

若澎立生物實際凈利潤未達到對應(yīng)承諾凈利潤,則業(yè)績承諾人將向上市公司進行補償。此外,為了確保這些外部投資人在重組完成后不能快速套現(xiàn),它們獲得的股份對價部分被設(shè)置了6個月或者12個月的鎖定期。

另據(jù)奧浦邁公告顯示,在業(yè)績承諾期內(nèi),標(biāo)的公司的日常經(jīng)營管理仍由現(xiàn)有的經(jīng)營團隊主要負責(zé)。這一安排既體現(xiàn)了對原管理團隊的信任,也暗含了業(yè)績對賭下的經(jīng)營壓力,未來三年澎立生物能否兌現(xiàn)業(yè)績承諾,將直接影響此次并購的最終成效。

從行業(yè)視角看,澎立生物的案例并非孤例。在一級市場估值回歸、IPO 審核趨嚴的背景下,越來越多生物醫(yī)藥企業(yè)選擇通過并購實現(xiàn)退出,而資本的盈虧分化,正成為這個行業(yè)新的常態(tài)。

野馬財經(jīng)

野馬財經(jīng)