相比 200 年的愛馬仕,1500 億市值的老鋪黃金還需要證明自己

1

后來居上的“黃金屆愛馬仕”

突然走紅的高奢古法黃金飾品,讓老鋪黃金走到了資本市場的聚光燈下。

2025年6月5日,老鋪黃金股價(jià)突破1000港元/股,超過騰訊成為港股最貴的股票,總市值超過1600億港元。雖然近日其市值略有回落,但依然高達(dá)近1500 億港幣市值。這一數(shù)據(jù)已經(jīng)超過申萬行業(yè)三級子行業(yè)鐘表珠寶13家A股上市公司市值總和,同樣超過了包括周大福在內(nèi)的港股五大珠寶商之和。雖然近日其市值略有回落,但

公開資料顯示,老鋪黃金成立于2009年,其前身為主要經(jīng)營佛教文化產(chǎn)品及旅游紀(jì)念品公司金色寶藏。此后,處于精簡業(yè)務(wù)的需要,獨(dú)立于金色寶藏公司的“老鋪黃金”正式誕生。2016年年底,老鋪黃金從金色寶藏中完全剝離并進(jìn)行獨(dú)立運(yùn)營。

憑借著“古法金工藝”的特色定位以及奢侈品的品牌運(yùn)作,老鋪黃金成功從黃金飾品的紅海市場殺出了一條血路。數(shù)據(jù)顯示,2021年-2023年,老鋪黃金實(shí)現(xiàn)營業(yè)收入分別為14.59億元、15億元、36.77億元,實(shí)現(xiàn)凈利潤分別為1.14億元、9453萬元、4.16億元。

2024年6月,老鋪黃金成功登陸港交所,發(fā)行價(jià)為40.5港元,成為“古法黃金第一股”,上市當(dāng)天盤中股價(jià)一度上漲超80%。上市之后,老鋪黃金的品牌知名度得以進(jìn)一步提升,不少店鋪出現(xiàn)顧客為搶購老鋪黃金的產(chǎn)品排隊(duì)數(shù)小時(shí)的現(xiàn)象。數(shù)據(jù)顯示,2024年,老鋪黃金中國內(nèi)地單個(gè)商場平均實(shí)現(xiàn)銷售業(yè)績高達(dá)3.28億元,部分門店店效已經(jīng)超越頂級品牌愛馬仕。

伴隨著銷售的持續(xù)火爆,“古法黃金第一股”老鋪黃金迅速出圈,成為黃金界的“愛馬仕”,經(jīng)營業(yè)績繼續(xù)保持大幅增長。2024年全年,老鋪黃金實(shí)現(xiàn)營業(yè)收入85.06億元,同比增長167.5%;毛利35.01億元,同比增長162.9%;實(shí)現(xiàn)凈利潤14.73億元,同比增長253.9%。這在、黃金珠寶銷售承壓的大環(huán)境下幾乎是逆天的存在。

一般來說,黃金消費(fèi)兼具投資品(金條)和消費(fèi)品(黃金飾品)兩個(gè)屬性。從消費(fèi)屬性上看,黃金價(jià)格的快速上漲往往會快速傳導(dǎo)至黃金飾品的價(jià)格上,從而導(dǎo)致金飾需求回落。由于黃金飾品以消費(fèi)屬性為主,其需求與金價(jià)呈負(fù)相關(guān)的關(guān)系。中國黃金協(xié)會發(fā)布的數(shù)據(jù)顯示,2024年,全國黃金消費(fèi)量985.31噸,同比下降9.58%。其中,黃金首飾532.02噸,同比下降24.69%。

2024年以來,隨著國際黃金價(jià)格的不斷上漲,傳統(tǒng)黃金飾品生產(chǎn)企業(yè)普遍承壓。年報(bào)數(shù)據(jù)顯示,2024年,老鳳祥實(shí)現(xiàn)營業(yè)收入567.93億元,同比下降20.50%;實(shí)現(xiàn)凈利潤19.50億元,同比下降11.95%。同期,周生生、周大生兩大黃金珠寶品牌經(jīng)營業(yè)績亦表現(xiàn)不佳,營收、凈利潤均出現(xiàn)兩位數(shù)的下滑。

根據(jù)最新財(cái)報(bào),2025財(cái)年(對應(yīng)2024年4月1日-2025年3月31日),行業(yè)龍頭周大福共實(shí)現(xiàn)營業(yè)額896.56億港元,同比減少17.53%;公司股東應(yīng)占溢利為59.16億港元,同比減少8.97%。顯然,在一眾同行的襯托之外,老鋪黃金的經(jīng)營業(yè)績就更顯得鶴立雞群。

2

超高毛利率的背后

除了較高的業(yè)績增速之外,老鋪黃金遠(yuǎn)超同行的毛利率水平是其備受投資者追捧的重要原因。數(shù)據(jù)顯示,近三年來,老鋪黃金毛利率均維持在40%以上的水平,周大福、周大生同期毛利率僅為20%左右,老鳳祥毛利率則不足10%。

作為國內(nèi)率先推廣“古法黃金”概念的品牌,老鋪黃金將中國傳統(tǒng)古法手工制金工藝與現(xiàn)代審美結(jié)合,通過錘揲、鏤空、花絲等工藝打造出帶有啞光、紋樣復(fù)古的黃金飾品,滿足了部分高端消費(fèi)群體的身份需求。2019年,老鋪黃金還創(chuàng)新推出了足金鑲嵌類產(chǎn)品,這一產(chǎn)品以足金為載體,通過和寶石、琺瑯、玉石等材質(zhì)結(jié)合,進(jìn)一步提升了產(chǎn)品的溢價(jià)能力。

在門店運(yùn)行方面,老鋪黃金選擇在一線城市中的SKP、太古匯等頂級商圈開設(shè)自營門店,且緊鄰國際奢侈品品牌,進(jìn)一步強(qiáng)化了自身的高端品牌調(diào)性。同時(shí),老鋪黃金在店內(nèi)開設(shè)VIP小黑屋,用于接待高級會員并提供定制服務(wù),通過營造稀缺與專屬感進(jìn)一步提升了品牌的消費(fèi)體驗(yàn) 。截至2024年末,老鋪黃金在15個(gè)城市共開設(shè)了36家自營門店,全部位于具有嚴(yán)格準(zhǔn)入要求的26家知名商業(yè)中心。這種高端定位不僅讓其產(chǎn)品與大眾黃金品牌產(chǎn)生了有效區(qū)隔,也讓老鋪黃金成為了身份象征和文化傳承的代名詞。

此外,在產(chǎn)品定價(jià)方面,老鋪黃金擯棄了傳統(tǒng)的“克重×金價(jià)+工費(fèi)”的定價(jià)模式,而是采用“一口價(jià)”模式,這一模式根據(jù)款式、工藝復(fù)雜程度為每件飾品定價(jià),并通過每年兩三次的漲價(jià)策略保證了其產(chǎn)品具有類似奢飾品的保值性,這也是其毛利率始終保持在40%以上的一個(gè)關(guān)鍵因素。

事實(shí)上,在老鋪黃金之前,周大福、周生生等品牌都是以傳統(tǒng)的“克重×金價(jià)+工費(fèi)”定價(jià)模式為主,這一模式更加注重原材料和價(jià)格的競爭,毛利率的差異主要就是各個(gè)品牌之間“加工費(fèi)”的不同。由于產(chǎn)品的同質(zhì)化競爭壓力,不少品牌選擇克減優(yōu)惠、加工費(fèi)減免等活動來進(jìn)行價(jià)格競爭,這又進(jìn)一步降低了行業(yè)的利潤水平。

因此,黃金飾品雖然看似貴重,但卻是利潤率最低的珠寶首飾品類,行業(yè)毛利率水平常年保持在15%上下,銷售凈利潤率甚至不足5%,很難稱得上是一門好生意。除了行業(yè)龍頭周大福之外,其余品牌市值均維持在50億元至250億元之間,這也讓鐘表珠寶這一板塊在二級市場的存在感極低——直到老鋪黃金的橫空出世。

但需要看到的是,相比老鳳祥、周大福等百年品牌來說,老鋪黃金雖號稱是“老鋪”卻是一個(gè)十足的新品牌,知名度仍僅限于部分消費(fèi)群體。從門店數(shù)量來看,周大福、老鳳祥門店數(shù)量已經(jīng)是數(shù)千家,但老鋪黃金門店數(shù)量僅為36家。從銷售規(guī)模上看,老鋪黃金2024年度營收尚不足周大福同期營收的十分之一,低基數(shù)效應(yīng)是其業(yè)績保持高速增長的一個(gè)重要原因。

但從估值角度上看,老鋪黃金市盈率已經(jīng)超過100倍,同期港股中的周大福市盈率只有22倍,A股中的老鳳祥、周大生市盈率僅為15倍左右。那么,老鋪黃金目前的估值是否存在泡沫?百倍的市盈率水平能否繼續(xù)維持?

3

百倍市盈率能否持續(xù)?

進(jìn)入到2025年以來,泡泡瑪特、蜜雪冰城以及老鋪黃金3家消費(fèi)企業(yè)股價(jià)持續(xù)大漲,被譽(yù)為港股的“消費(fèi)三枝花”。與之形成鮮明對比的,則是以貴州茅臺、五糧液等白酒板塊的集體暴跌,這也引發(fā)了有關(guān)新消費(fèi)與傳統(tǒng)消費(fèi)板塊的價(jià)值之爭。

誠然,與白酒等傳統(tǒng)消費(fèi)大類相比,潮玩、奶茶、寵物經(jīng)濟(jì)等新興消費(fèi)更能滿足消費(fèi)者的情感價(jià)值以及個(gè)性化需求。就在白酒、乳業(yè)等傳統(tǒng)品牌增長乏力之際,一批新銳消費(fèi)品牌卻創(chuàng)出新高,業(yè)績持續(xù)超出預(yù)期,這也讓“悅己消費(fèi)”成為資本市場最為火熱的概念。

然而,二級市場似乎總是對于所謂“高成長性企業(yè)”給予過高的估值,這也讓新消費(fèi)板塊面臨到一定泡沫化風(fēng)險(xiǎn)。就老鋪黃金而言,工藝護(hù)城河的脆弱性、未來黃金價(jià)格走勢的不確定性以及品牌溢價(jià)的持續(xù)性將是其百倍估值的三大現(xiàn)實(shí)挑戰(zhàn)。

首先,所謂“古法黃金”這一工藝并非老鋪黃金所獨(dú)有,這就預(yù)示著老鋪黃金的護(hù)城河并不高。事實(shí)上,早在老鋪黃金之前,周大福等品牌已經(jīng)推出了古法傳承系列黃金飾品,一度引發(fā)產(chǎn)品熱銷。此后,周生生“東方古祖”、周六福“璽古金”以及老廟黃金的“古韻金”等產(chǎn)品相繼問世。因此,即便老鋪黃金號稱是“中國古法手工金器專業(yè)第一品牌”,但卻無法改變古法黃金這一賽道門檻較低的事實(shí)。

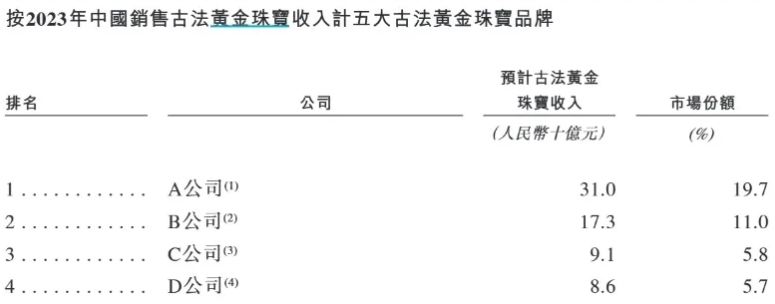

事實(shí)上,從市場份額來看,2023年老鋪黃金在古法黃金珠寶市場的份額僅為2%,尚未能進(jìn)入到行業(yè)前五。據(jù)招股書披露,2023年,中國古法黃金珠寶的市場規(guī)模約為1573億元,同期老鋪黃金的銷售額約為32億元,占比僅為2%。對比看,周大福、老鳳祥市場份額分別達(dá)到19.7%、11%,周大福的古法黃金銷售額是老鋪黃金的十倍之多。

其次,相比老鋪黃金的一口價(jià)策略,周大福等品牌的部分古法黃金產(chǎn)品仍采用了“當(dāng)日金價(jià)×金重+工費(fèi)”的形式對外銷售,這也造成了雙方盈利能力的巨大差異。但需要注意的是,老鋪黃金產(chǎn)品之所以能夠一年不定期漲價(jià)2-3次,本質(zhì)上仍在于黃金價(jià)格處于上升通道這一大環(huán)境。因此,未來如果國際黃金價(jià)格掉頭向下,老鋪黃金的階梯式調(diào)價(jià)還能否順利進(jìn)行?這顯然要打上一個(gè)問號。

最后,老鋪黃金目前的估值水平已經(jīng)遠(yuǎn)遠(yuǎn)超過了黃金珠寶板塊,甚至被拿來與愛馬仕、LVMH等奢飾品牌相比。但從毛利率水平來看,老鋪黃金目前的毛利率水平(40%左右)還是遠(yuǎn)遠(yuǎn)低于愛馬仕(70%左右)等品牌,這也說明公司的品牌溢價(jià)能力距離真正的國際一線奢飾品品牌還有較大的差距。未來,一旦低基數(shù)效應(yīng)消失之后,老鋪黃金的業(yè)績增速大概率會放緩,百倍的市盈率水平自然就難以維持。

作為一個(gè)成立僅僅15年的新品牌,老鋪黃金避開了傳統(tǒng)金飾產(chǎn)品的保值定位以及婚慶的紅海市場,而是通過“黃金有價(jià),工藝無價(jià)”的品牌敘事初步打造出一個(gè)類奢飾品的品牌形象。但要想與擁有兩百年品牌歷史的愛馬仕相提并論,老鋪黃金需要證明自身的地方還有很多,過度贊美或吹捧往往會使企業(yè)陷入虛假的自我認(rèn)知中,甚至帶來捧殺的風(fēng)險(xiǎn)。

猜你喜歡

相比 200 年的愛馬仕,1500 億市值的老鋪黃金還需要證明自己

相比擁有兩百年品牌歷史的愛馬仕,老鋪黃金需要證明自身的地方還有很多。【尋龍?zhí)浇稹繕I(yè)績翻兩倍,股價(jià)飚十倍,黃金界“愛馬仕”老鋪黃金靠什么脫穎而出?

“古法黃金第一股”老鋪黃金迅速出圈,成為黃金界的“愛馬仕”。金價(jià)飆升,白領(lǐng)跨城搶購黃金熱潮涌現(xiàn)

近期,國際金價(jià)持續(xù)飆升,引發(fā)廣泛關(guān)注。

東四十條資本

東四十條資本

礪石商業(yè)評論

礪石商業(yè)評論

博望財(cái)經(jīng)

博望財(cái)經(jīng)

獵云網(wǎng)

獵云網(wǎng)

野馬財(cái)經(jīng)

野馬財(cái)經(jīng)